Comment se préparer au prélèvement à la source sur les revenus 2019 ?

Le prélèvement à la source sur vos revenus professionnels

Dans le cadre du prélèvement à la source, la perception de l’impôt sera concomitante à celle des revenus. Ainsi, en 2019, votre impôt sur les revenus 2019 sera prélevé directement sur vos revenus.

Vous êtes salarié ou retraité ?

En 2019, les salaires seront soumis à une retenue à la source.

Votre employeur jouera le rôle collecteur d’impôt, selon un taux établit à partir de votre déclaration des revenus 2017 effectuée en 2018 communiqué à l’été 2018.

Le taux s’appliquera à votre revenu avant abattement pour frais professionnels, pris en compte dans le calcul du taux. Vous percevrez un salaire net d’impôt.

Sont concernés également par la retenue à la source les pensions de retraite, rentes viagères à titre gratuit, revenus de remplacement.

Vous exercez une profession libérale ?

En 2019, l’Administration fiscale prélèvera automatiquement votre impôt sous forme d’acomptes mensuels ou trimestriels.

Le taux de prélèvement est établi à partir de votre déclaration des revenus 2017 et s’appliquera sur le montant des derniers bénéfices ou revenus imposés à la date du versement de l’acompte.

Sont également concernés par ces acomptes les revenus fonciers, les rentes viagères à titre onéreux, les pensions alimentaires et les revenus de source étrangère imposables en France.

Quels sont les revenus non visés par la réforme ?

Les revenus de capitaux mobiliers et les plus-values mobilières subissent un changement d’imposition dès janvier 2018 (Loi de Finances 2018). (Voir article « Ramdam fiscal à partir du 1er janvier 2018)

Il en est de même pour les plus-values de cessions immobilières, déjà soumise à un prélèvement effectué par les notaires de 19%.

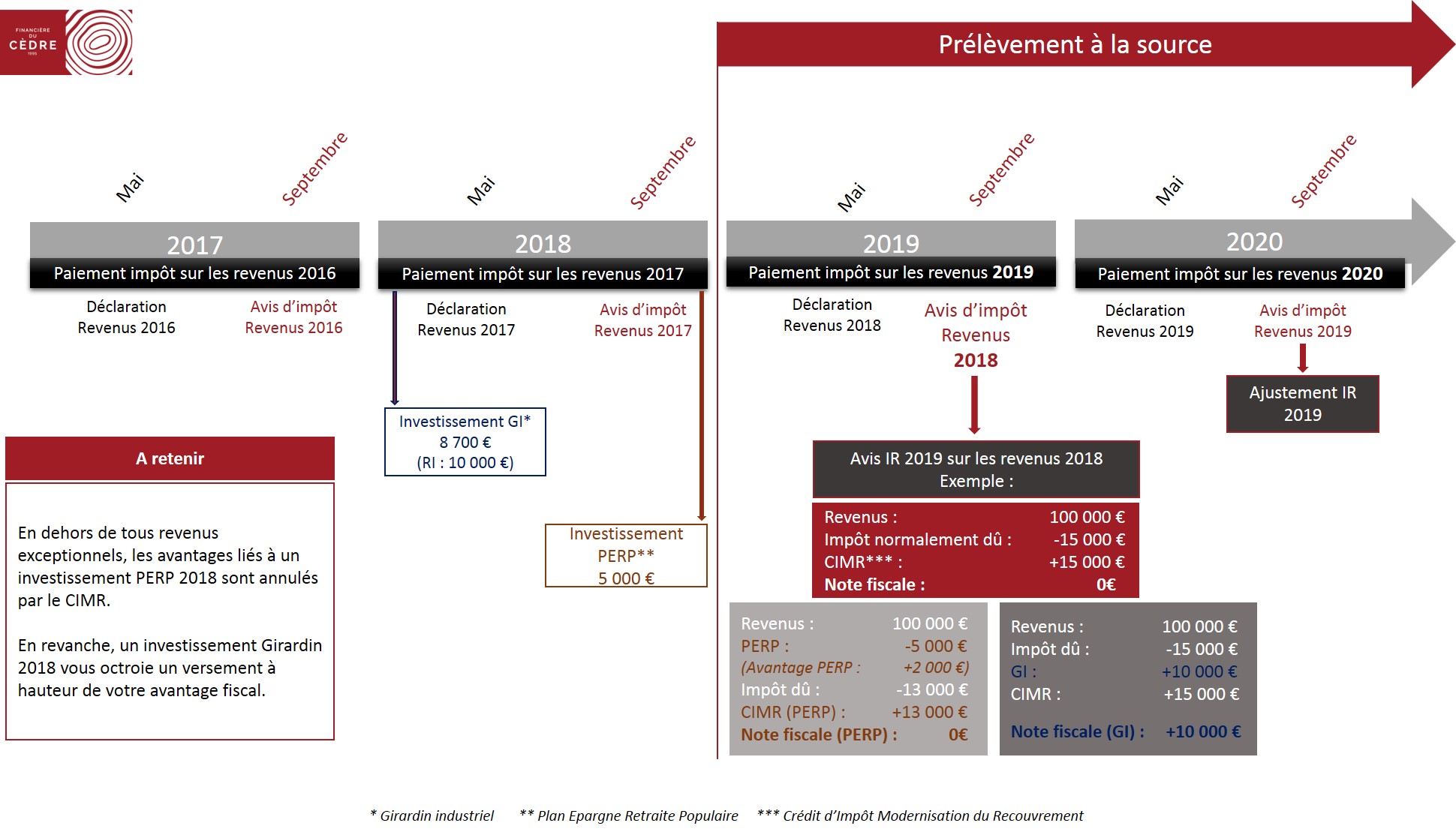

L’année blanche et le CIMR

En 2018, vous paierez l’impôt sur vos revenus 2017.

En 2019, vous paierez l’impôt sur vos revenus 2019 et 2018.

Or, il n’est pas concevable de faire payer deux impôts la même année civile.

C’est pourquoi, l’administration fiscale octroie le Crédit d’Impôt Modernisation du Recouvrement (CIMR) sur les revenus 2018 afin d’éviter cette double imposition.

Le CIMR réduit à 0 votre impôt sur les revenus 2018, hors revenus exceptionnels.

L’imposition des revenus exceptionnels (augmentation, prime, fin de contrat…)

En 2018, l’administration fiscale prévoit l’imposition des revenus dits exceptionnels afin d’éviter l’effet d’aubaine sur cette année de transition.

L’administration fiscale considère comme revenus exceptionnels (liste non exhaustive) :

– Différence entre 2018 et le revenu le plus élevé entre 2015 et 2017 si positif

– Indemnité de rupture du contrat de travail (hors fin de CDD et intérim)

– Intéressement et participation non affectée au PEE

– Indemnité de départ à la retraite

– Prestations servies en capital

– …

Exemple :

La différence entre vos revenus professionnels 2017 et le revenu le plus élevé entre 2015 et 2017 sera soumise à imposition.

| Année | Revenu |

| 2015 | 55 000 € |

| 2016 | 50 000 € |

| 2017 | 52 000 € |

| 2018 | 60 000 € |

Le revenu le plus élevé entre 2015 et 2017 est celui de 2015, soit 55 000 €.

Seront alors imposables les 5 000 € (60 000 – 55 000) considérés comme revenus exceptionnels selon le barème progressif de l’impôt sur le revenu.

Vos investissements à avantage fiscal

L’intérêt d’un investissement Girardin industriel en 2018

Votre réduction d’impôt Girardin Industriel est maintenue et vous sera versée (liquidités) par l’Administration fiscale à la fin de l’été 2019.

Ainsi, votre investissement s’apparente à un placement de trésorerie.

En présence de revenus exceptionnels 2018 (v. supra), votre investissement permettra également de gommer cet impôt.

Les versements PERP : un intérêt fiscal moindre pour 2018 et 2019

L’Administration fiscale prévoit une mesure anti-optimisation fiscale.

Dans le cas où vos versements 2018 seraient inférieurs à ceux effectués en 2017 et 2019, votre déduction en 2019 sera égale à la moyenne des versements 2018 et 2019.

Afin d’optimiser vos versements sur votre PERP, nous vous invitons à nous joindre par mail ou téléphone.

Le déficit foncier, pas de travaux avant 2020 ?

L’Administration met en place un dispositif dérogatoire concernant la déductibilité des travaux.

Les dépenses pour travaux réalisés en 2018 seront intégralement déductibles des revenus 2018. En l’absence de revenus exceptionnels, cette disposition ne vous procure aucun avantage.

En outre, en 2019, le montant déductible des charges sera égal à la moyenne des dépenses effectuées en 2018 et 2019.

Ainsi, si vous en avez la possibilité et que vous souhaitez conserver l’avantage fiscal total des charges sur les revenus fonciers, nous vous invitons à effectuer vos travaux et charges exceptionnelles sur vos biens locatifs en 2020.